Hitelkatasztrófa Magyarországon: 47 ezer elbukott lakás, milliós tömeg a BAR-listán

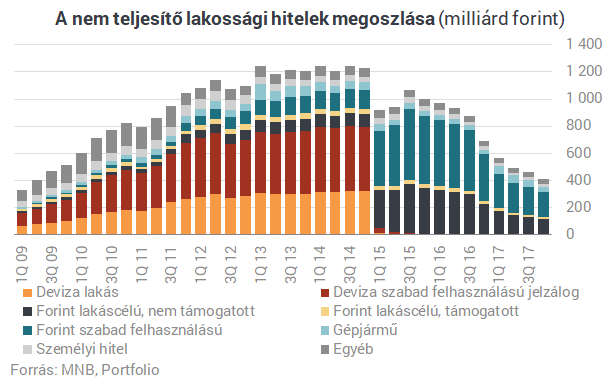

Csodásan hangzó hírrel kezdünk: a történelmi csúcs óta a harmadára csökkent a magyar lakosság 90 napon túl nem törlesztett banki hiteltartozása. Csakhogy a Portfolio becslése szerint a 67%-os esésből mindössze 15% köszönhető annak, hogy így vagy úgy (rossz esetben lakáseladásból) törlesztett a lakosság, eközben 40%-nyi tartozás a követeléskezelőknél él tovább. Bár örülhetnek a bankok, hogy ma már csak 7,5% a súlyos hátralékkal bíró lakossági hitelek aránya náluk, öt év alatt 47 ezer család vesztette el lakástulajdonát a hitele miatt (ebből 32 ezer "eszközkezelős" lett), és csaknem 1,6 millió élő lakossági mulasztást tartanak nyilván még ma is a "BAR-listán".

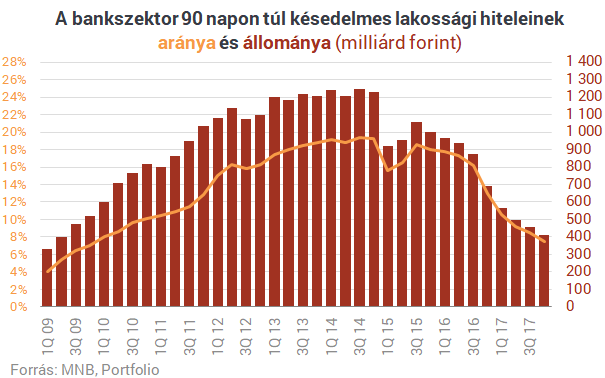

Látszólag jelentős javulást mutatnak az MNB tegnap közzétett számai a lakosság 90 napon túl nem teljesítő banki hiteltartozására vonatkozóan, hiszen

- 2017 végén már csak 408 milliárd forint volt a 90 napon túl nem teljesítő banki hiteltartozás (ebből 355 milliárd egy éven túli), ami 67%-kal marad el a 2014 őszi csúcstól, és

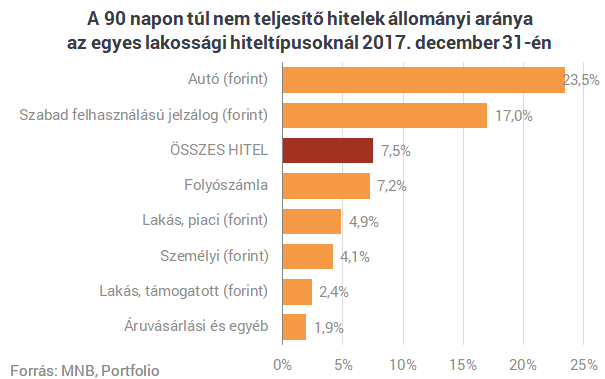

- mindössze 7,5% ezeknek a hiteleknek az aránya a teljes lakossági tőketartozáson belül a bankoknál, amire 2010 eleje óta nem volt példa.

Az arány csökkenése most már annak is köszönhető, hogy egyre több hitelt vesz fel a lakosság, és az új hitelek körében szinte zéró a nem teljesítő állomány. Eddig tartott a téma kellemes oldala.

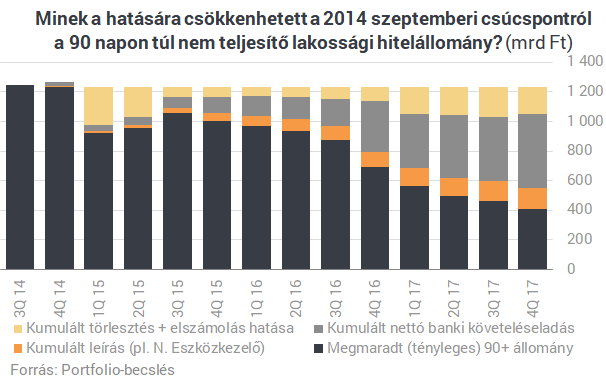

Ha ugyanis jobban a számok mögé nézünk, messze nem ilyen szívderítőek a következtetéseink. Az MNB egyes adatai alapján ugyanis megbecsültük, hogy a 2014 szeptemberi 1244 milliárd forintos csúcsról milyen tényezők hatására csökkent a 2017 december végi 408 milliárd forintra a 90 napon túl késedelmes lakossági hitelállomány. Azzal az életszerű feltételezéssel éltünk, hogy tőkeleírások és a követeléseladások (a követelésvásárlásokkal korrigálva, vagyis nettó értelemben) csaknem mind ezekhez a hitelekhez kötődtek az elmúlt három évben. Becslésünk alapján a

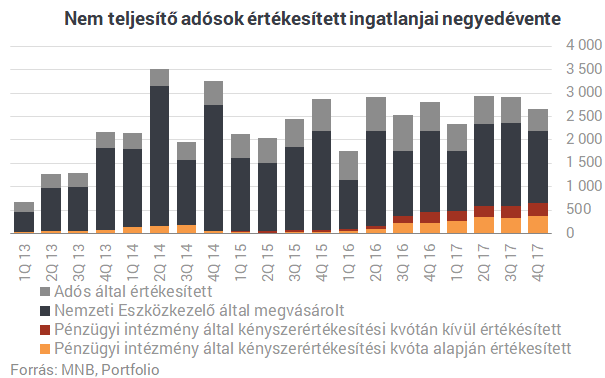

Ráadásul a 15%-nyi hiteltörlesztés nagy részét sem feltétlenül "zsebből" intézték a háztartások. Az MNB szintén tegnap közzétett adatai szerint az említett kicsivel több mint 3 éves időszakban 7803 lakást értékesítettek önszántukból az adósok, részben valószínűleg hiteltörlesztésre fordítva a felszabaduló összeget. Összességében tehát marginális lehet azok aránya, akik ismét teljesítővé váltak a bankoknál, így kikerültek a szomorú statisztikából.

Az említett adatok alapján 5 év alatt 4442 kényszerértékesítést hajtottak végre a pénzügyi intézmények, ebből a tavalyi évben 2318-at, vagyis több mint a felét. A végrehajtási törvény tavaly tavaszi, adósokat védeni szándékozó szigorítása ellenére 2017 év fekete év volt a nem teljesítő jelzáloghitel adósok számára, hiszen felpörögtek az alábbi ábrán narancssárgával és pirossal jelölt pénzintézeti kényszerértékesítések. A Nemzeti Eszközkezelő 5 év alatt 32 146 lakás tulajdonjogát vette át, ebből 6328 lakásét a tavalyi évben.

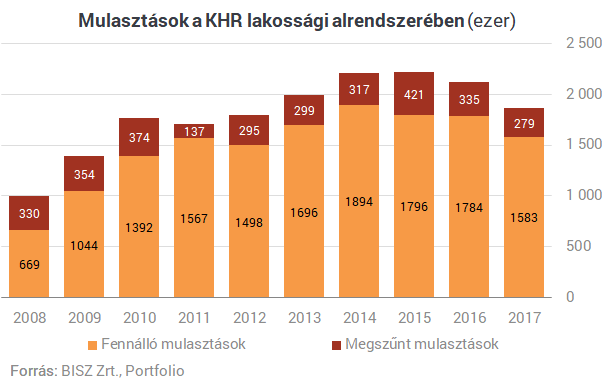

És itt még nincs vége a feketelevesnek. A Központi Hitelfiformációs Rendszert kezelő BISZ Zrt. adataiból ugyanis kiderült, hogy 2017 végén még mindig 1,583 millió élő lakossági mulasztást tartottak nyilván (régi nevén) a BAR-listán, aminek döntő része szintén hitelmulasztás lehet. Ez szintén közel 15%-os csökkenést jelent csak a 2014-es közel 1,9 milliós csúcshoz képest, vagyis a kétféle statisztika (az előző összegszerű, utóbbi darabszámra vonatkozó) nagyjából összeér. Azt sajnos pontosan nem tudjuk, hogy a csaknem 1,6 millió mulasztás hány magánszemélyhez tartozik, de feltételezhetjük, hogy közel milliós tömeg tolong a BAR-listán.

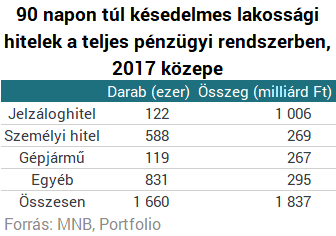

Az MNB legutóbbi Pénzügyi stabilitási jelentése is megerősítette, hogy a teljes pénzügyi rendszerben lévő 90 napon túl késedelmes lakossági hitelek nagyobbik része ma már nem a bankoknál, hanem a pénzügyi vállalkozásoknál, vagyis elsősorban a követeléskezelőknél van. A legnagyobb szociális kockázatot a mintegy 122 ezer késedelmes jelzáloghitel-szerződés jelenti a 2017 közepi adatok szerint, amelyek összege akkor (valószínűleg ma is) az 1000 milliárd forintot is meghaladta.

Végezetül mutatunk még három ábrát, amelyeket az MNB friss statisztikái alapján készítettünk. Az első azt mutatja, hogy a bankoknál maradt 90 napon túli lakossági hitelek aránya az autóhiteleknél és a szabad felhasználású jelzáloghiteleknél ma is a legmagasabb.

A bankok nem teljesítő lakossági hiteleinek 77%-a jelzáloghitel, miután éveken keresztül sokkal jobban haladt ezekhez képest a fedezetlen hitelek kitisztítása a portfóliójukból. A jelzáloghitelek esetében a jogszabályi környezet és az ingatlanpiac vergődése is hosszú ideig hátráltatta a fedezetérvényesítést.

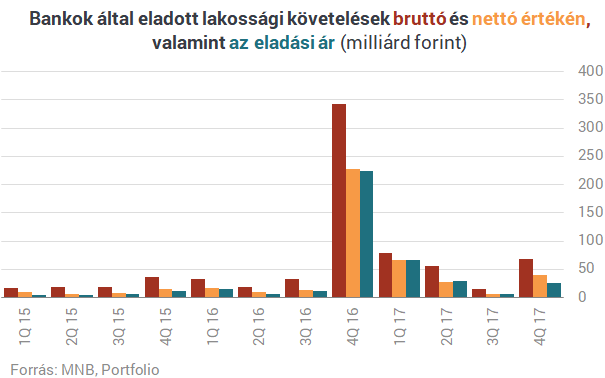

Az elmúlt negyedévekben ez megváltozott, és bár bejelentett nagybanki tranzakcióról nem tudunk, 2017 utolsó három hónapjában bruttó 67 milliárd forintnyi, 40,5 milliárd forint könyv szerinti értéken nyilvántartott követelést értékesítettek a bankok, mégpedig 27 milliárd forintos eladási áron. A bankok nagyobb része nagy volumenű portfóliótisztítás (ilyen az Ersténél és az UniCreditnél volt) helyett kisebb csomag eladását preferálja.

https://www.portfolio.hu/finanszirozas/hitel/hitelkatasztrofa-magyarorszagon-47-ezer-elbukott-lakas-millios-tomeg-a-bar-listan.278173.html?utm_source=hirkereso_es_kapu&utm_medium=portfolio_linkek&utm_campaign=hiraggregator

És akkor a 10 év eredményének másik pontja:

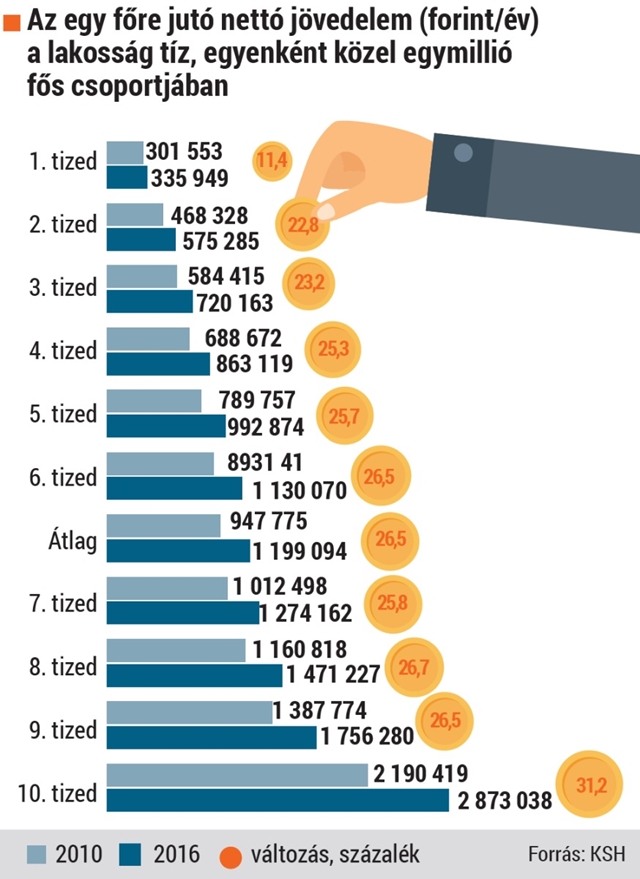

Egy ábrán mutatjuk, hogyan kedvezett a gazdagoknak a Fidesz

A leggazdagabbak sokkal jobban élnek, mint az Orbán-kormány hivatalba lépésekor, a legszegényebbek jövedelmének vásárlóereje pedig 15 százalékot vesztett értékéből 2010 óta.

A leggazdagabbak sokkal jobban élnek, mint az Orbán-kormány hivatalba lépésekor, a legszegényebbek jövedelmének vásárlóereje pedig 15 százalékot vesztett értékéből 2010 óta.

Eközben csaknem 1,3 millió ember él relatív jövedelmi szegénységben, amelynek küszöbértéke 2016-ban az egyfős háztartások esetén havi 77 ezer forint volt. Az ő táboruk 2010 óta 70 ezer fővel apadt. A javulás a gyerekeknek járó támogatások kiterjesztésével, a 18 éven aluliak körében következett be. A relatív jövedelmi szegénységben élők aránya a 18–64 éves népességen belül enyhén nőtt, az ennél idősebbek esetében pedig csaknem megduplázódott, így minden kilencedik nyugdíjaskorú ebbe a körbe sorolható.

A súlyosan nélkülözők aránya a teljes népességen belül az Orbán-kormány első két évében megugrott, majd a 27,8 százalékos csúcsról 2016-ra 14,5 százalékra csökkent. Ma még 1,4 millió személy nem tudja a hiteleit törleszteni, vagy nincs pénze váratlan kiadásra, fűtésre, telefonra, esetleg kétnaponta húsételre. A nélkülözők számának mérséklődésében főleg a rezsicsökkentésnek és a közmunka kiterjesztésének volt szerepe.

Részletek az e heti HVG-ben.

http://hvg.hu/gazdasag/20180301_Egy_abran_mutatjuk_hogyan_kedvezett_a_gazdagoknak_a_Fidesz

Tényleg annyira gazdag a magyar? Itt van néhány kijózanító igazság!

2017. június 14. A sajtóban lelkesen idézgették a Magyar Nemzeti Bank (MNB) közleményét, amiben leírták: az egy háztartásra jutó nettó vagyon Magyarországon magasabb volt, mint Szlovákiában vagy Lengyelországban. Alaposabban körbejártuk a számokat, amiből jól látható, hogy a helyzet egyáltalán nem annyira jó.

Mint bejelentették: az eddigi legátfogóbb statisztikai információkat jelentette meg az MNB a háztartások vagyonáról és finanszírozási folyamatairól. Az erről kiadott közleményben kiemelték, hogy az egy háztartásra jutó nettó vagyon Magyarországon magasabb volt, mint Szlovákiában vagy Lengyelországban. A kiadványból (ezt teljes terjedelmében itt nézheti meg) kiderül, hogy ez akkor van egyértelműen így, ha a háztartási szektor vagyonát a GDP százalékában mérik, illetve mérték, mert az adatok többsége 2014-es.

A háztartások egy főre jutó bruttó rendelkezésre álló jövedelme alapján a vizsgált országok között 2014-ben (lásd grafikonunkat) egyértelműen az utolsó helyre szorult Magyarország. A jövedelmi különbségek az MNB szerint nyilvánvalóan hozzájárulnak a vagyoni különbségek felépüléséhez, de abban más okok is közrejátszhatnak, hiszen „a vagyoni különbségek lényegesen nagyobbak”.

| Bruttó magánvagyon | |

|---|---|

| Ország | Millió Ft/fő |

| Japán | 42 |

| USA | 64 |

| Ausztrália | 73 |

| Svájc | 114 |

| Spanyol | 29 |

| Görög | 19 |

| Magyar* | 9 |

| *földértékkel kiegészített adat | |

| Forrás: A háztartási szektor pénzügyi megtakarításai mikro- és makrostatisztikai adatok alapján 2017. | |

Az Európai Unió minden polgárának átlagosan 38 millió forint eszköze volt 2014 végén, ami 19 millió forint pénzügyi eszköz és ugyancsak 19 millió forint tárgyi eszköz (például ingatlan) együtteséből állt össze. Emellett mindenkire 6 millió forint tartozás jutott, így egy átlagos személy 32 millió forintnyi nettó vagyonnal rendelkezett. A mellékelt táblázatban a tanulmányból kigyűjtöttük, néhány országban miként alakult a bruttó (ebben a tartozások nem szerepelnek) vagyon. A magyar érték egyébként a térségben nem számít alacsonynak, a többi országban – Csehország és Szlovénia a kivétel, ahol ennél magasabb összegekről lehet beszélni – is 10 millió forint alatti vagyont mértek.

Nagy a pénzügyi vagyonban a koncentráció

Felhívjuk azonban a figyelmet arra (amit a táblázatban csillaggal is jeleztünk), hogy nálunk kalkuláltak a földvagyonnal is. (Lehet találgatni, hogy hány „köznapi” háztartás vagyonát határozhatja meg a termőföld birtoklása.) Nem elhanyagolható tényező az – mint azt korábban mi kiszámoltuk –, hogy a lakossági pénzügyi vagyon 2016-ra a 2010-es értékhez képest 46 százalékkal, a részvények és részesedések állománya viszont ugyanebben az időszakban több mint 70 százalékkal nőtt.

Most az MNB is megállapította (amit kutatók jeleztek), hogy igen koncentrált a vállalati tőkebefektetéssel – ide a részvény és üzletrész tartozik), különféle értékpapírokkal, életbiztosítással vagy nyugdíjcélú megtakarítással rendelkező háztartások köre. Mint leírták: ezek az instrumentumok lényegében csak a legnagyobb vagyont felhalmozott háztartások pénzügyi eszközei között fordultak elő jelentősebb számban. Az átlagba viszont – jegyezzük már meg mi – minden egyes lakosnál beleszámítanak. http://www.azenpenzem.hu/cikkek/tenyleg-annyira-gazdag-a-magyar-itt-van-nehany-kijozanito-igazsag/4117/

A háztartási felmérés eredményei alapján a jegybank szerint egyértelműen kijelenthető, hogy a pénzügyi eszközök lényegesen koncentráltabban helyezkednek el a társadalomban, mint a reáleszközök. Persze ne felejtsük el, hogy ide tartoznak az üzleti érdekeltségek is. Ezek pedig alaposan változtatnak a képen. Mint a jegybank megállapította: a vállalati tőkebefektetések összértékének 93 százaléka jutott a háztartások legnagyobb vagyonú 10 százalékára, ezen belül a felső 1 százalék 78 százaléknyit tartott ebből az eszközből. A különféle értékpapírok eloszlása is közel olyan koncentrált, mint a tulajdonosi részesedéseké, a teljes állomány 88 százalékát a felső vagyoni tizedbe tartozó háztartások birtokolták.

Szerző: Az Én Pénzem

http://www.azenpenzem.hu/cikkek/tenyleg-annyira-gazdag-a-magyar-itt-van-nehany-kijozanito-igazsag/4117/

Jelzáloghitelek Magyarországon: a felszín alatt tragikus a helyzet

Csökkent ugyan a nem teljesítő hitelek aránya, ám ez nem annak köszönhető, hogy a lakosság jobban él vagy fegyelmezettebben fizet.

A 2014. őszi történelmi csúcs óta a harmadára csökkent a magyar lakosság 90 napon túl nem törlesztett banki hiteltartozása, a 67 százalékos esésből azonban mindössze 15 százalék köszönhető annak, hogy így vagy úgy (rossz esetben lakáseladásból) törlesztett a lakosság. 40 százaléknyi tartozás a követeléskezelőknél él tovább, 12 százalékot pedig leírtak – írja saját számításai alapján a Portfolio.

A bankok ugyan örülhetnek, hiszen a súlyos hátralékkal terhelt hitelek aránya az MNB legfrissebb adatai szerint mindössze 7,5 százalék. Ezt azonban az is magyarázza, hogy egyre több hitelt vesz fel a lakosság – az új hiteleknek pedig szinte mindegyiket fizetik.

A portál által vázolt történetnek van egy másik oldala: öt év alatt 47 ezer család vesztette el lakástulajdonát a hitele miatt (ebből 32 ezer eszközkezelős lett), és csaknem 1,6 millió élő lakossági mulasztást tartanak nyilván még ma is a BAR-listán, ez pedig csak 15 százalékkal kevesebb, mint a 2014-es csúcs.

Öt év alatt 4442 kényszerértékesítést hajtottak végre a pénzügyi intézmények, ebből tavaly 2318-at, vagyis több mint a felét. A végrehajtási törvény tavaly tavaszi, adósokat védeni szándékozó szigorítása ellenére 2017 év fekete év volt a nem teljesítő jelzáloghitel-adósok számára, hiszen felpörögtek a banki kényszerértékesítések. A Nemzeti Eszközkezelő 5 év alatt 32 146 lakás tulajdonjogát vette át, ebből 6328 lakásét a tavalyi évben – írja a Portfolio.

További részletek a Portfolio elemzésében.

http://hvg.hu/ingatlan/20180301_Jelzaloghitelek_Magyarorszagon_a_felszin_alatt_tragikus_a_helyzet