(Ha valóban bevezetik, díszes társasághoz csatlakozhatunk! Ha akarjuk, ha nem állandóan a politika ámokfutása szövi át napjaink minden percét. Felbukkant a magyar lakcímmel külföldön dolgozók adóztatása és sok más is, ami ott van a döntés küszöbén. De ez a mai hír már egész elképesztő világot mutat :

A telefonálást és az internetezést is adóztatná Matolcsy

A Nemzetgazdasági Minisztériumban (NGM) telefon- és internetadó kivetésén dolgoznak – értesült az Origo meg nem nevezett minisztériumi forrásokra hivatkozva. A lap szerint az új adó terhelne valamennyi vezetékes és mobiltelefonálást, illetve az internetforgalmat is.

A minisztérium számításai szerint évi 40-50 milliárd folyhat be az államkasszába az új sarcból, ami a végfelhasználókat sújtaná, de a szolgáltatók számláznák ki.

forrás : http://www.origo.hu/gazdasag/20120420-johet-a-telefon-es-internetado.html

Azonban most részletesen megismerheted azt a másik tervezetet ami napirenden van, hangoztatva az embereket ez csak kicsit érinti. Vagyis irány az újabb és újabb adóemelés.)

Palkó István:

A világ túloldaláról vette új adóötletét a kormány

Argentína, Bolívia, Dominikai Köztársaság, Kolumbia, Mexikó, Peru, Pakisztán és Srí Lanka. E nyolc országhoz csatlakozhat Magyarország, amennyiben a híreknek megfelelően jövőre nálunk is bevezetik a banki tranzakciókat terhelő adót. Mivel a kormány elképzelései még képlékenyek, Európa pedig valójában teljesen más utat jár, a felsorolt országok tapasztalatai még értékes tanulságokkal szolgálhatnak hazánk számára. Ezek többnyire elrettentőek:

- Az adót általában az ügyfelek fizetik meg, de a pénzügyi közvetítő szerep károsodása miatt a bankszektor profitabilitását is komolyan rontja.

- Jellemzően szorult pénzügyi helyzetben, kizárólag bevételteremtő szándékkal vezették be ezt az adónemet latin-amerikai és ázsiai országok.

- Az adó az állam finanszírozási költségeinek emelkedését okozhatja, így magasabb kamatkiadásokat is jelenthet, mint amennyi bevételt hoz.

- Minél tovább marad fenn az adó, jellemzően annál kisebb a bevételtermelő képessége, így az adóbevétel szinten tartásához egyre magasabb adókulcsra lenne szükség.

- Olyan torzulásokat okoz a pénzügyi és gazdasági életben, amelyek aligha egyeztethetők össze egy EU-tagország gazdasági célkitűzéseivel.

- Kolumbia példája sokakat elrettentett attól, hogy az adót a bankközi piacon is alkalmazzák.

-Az adó negatív hatásai mindazonáltal mérsékeltebbek fejlettebb pénzügyi közvetítőrendszerek esetében és minél kisebb adókulcs mellett.

Cikkünkben elhelyezzük a banki tranzakciós adót a földrajzi és az "adótérképen", és röviden összefoglaljuk a nemzetközi tapasztalatokat.

Mit mutat a térkép?

Latin-Amerikában szeretik a leginkább

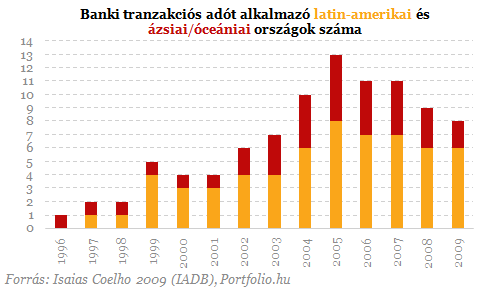

Sajtóértesülések és elejtett mondatok alapján valószínűsíthető, hogy Magyarországon is arról az adóról lenne szó, amelyet a szakirodalom általában banki tranzakciós adónak (bank transaction tax) hív. Az adónemnek számos őse (pl. bélyegilleték vagy stamp duty) és rokona (pl. áfa, Tobin-adó, Robin Hood-adó) ismeretes, sajátos, modern formájában azonban egy-két kivételtől eltekintve csak a kilencvenes évektől kezdve, mindössze néhány országban terjedt el. Beszedését ugyanis az informatikai forradalom könnyítette meg igazán, és tette a korábbinál jóval hatékonyabbá. Ezért míg 1996-ban egyedül Ausztráliában volt hatályban banki tranzakciókat terhelő adó, 2005-ben már a világ 15 országában alkalmazták. A rossz tapasztalatok miatt 2009-re azonban ismét visszaszorult, és 8-ra csökkent az adót használó országok száma. A rendelkezésre álló információk alapján ma is alkalmazzák az alábbi országokban: Argentína, Bolívia, Dominikai Köztársaság, Kolumbia, Mexikó, Peru, Pakisztán és Srí Lanka.

Eltérő adóalap, eltérő kulcsok

A modern időkben először 1957-ben a mai Srí Lanka vezette be az adónemet Isaias Coelho (2009) tanulmánya szerint. Alapja a bankoknál elhelyezett látra szóló betétek összege volt, kulcsa pedig a magyar miniszterelnök által is felső határként említett 0,1%, és ma is ennyi. 1982-től Ausztráliában szintén a likvid megtakarítások, a csekkszámlák esetében alkalmazták sávos adókulccsal, egészen 2005-ig. Latin-Amerikában Argentína vezette be először 1976-ban 0,1%-os kulccsal, maximuma később 1,2% lett, jelenleg pedig standard 0,6% a kulcs. Itt kezdetben csak a bankbetétek esetében alkalmazták, ma azonban már a hitel-tranzakciók esetében is fizetni kell. A többi latin-amerikai országhoz hasonlóan Brazília is sokat kísérletezett az adóval (hol bevezették, hol megszüntették), alapja pedig a betéti tranzakciók összege volt. 2007-ben végül 0,38%-os kulccsal szűnt meg annak ellenére, hogy a legkevésbé sikertelen példának tekinthető. A kulcsok szempontjából Perué a legszélsőségesebb eset: kezdetben magas (1, majd 2%-os) kulcsot alkalmaztak, 2010 óta viszont csak 0,05% ennek mértéke, alapja (bizonyos mentességek mellett) a betéti és hitel-tranzakciók összege. Venezuelában 2008-ban szűnt meg a vállalati hitel- és betétszámlák tranzakcióját terhelő 0,5%-os (más forrás szerint 1,5%-os) adó. A Kolumbiában 1998 óta folyamatosan létező adó minden betéti és hitel-tranzakciót érint, kulcsa 0,4%, igaz, számos mentesség létezik ez alól. Pakisztánban és Mexikóban csak a lekötetlen betétek tranzakcióit érinti az adó, ezért hatása Srí Lankához hasonlóan kisebb, mint a dél-amerikai országok többségében. A betéteket sújtó tranzakciós adó alatt gyakorlatilag az összes betéti tranzakciót (ATM-es készpénzfelvételtől a bankkártyás vásárlásig) terhelő adóra kell gondolni az országok többségében, ugyanakkor több országban is mentesítenek egyes adóalanyokat (pl. közintézmények, jótékonysági szervezetek) a megfizetése alól.

Nem összekeverendő

Nem kamatadóról van szó, hisz nem az elért kamat- (és nem is árfolyam)nyereség, hanem egy tranzakció nagysága képezi az alapját. De nem is Tobin-adó, hisz nem a pénzügyi piacok szereplőit, hanem az állampolgárokat terheli. Igaz, forgalmi típusú adó, ezen belül is a pénzügyi tranzakciós adók (financial transaction tax) közé sorolható, de nem tévesztendő össze a többi tranzakciós adóval. Részben Thornton Matheson (2011) tanulmányát felhasználva a hasonló adók hét csoportba sorolhatók:

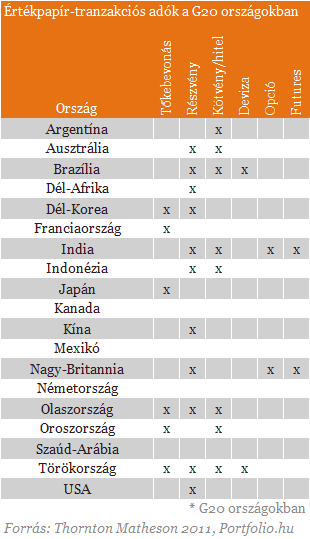

1. értékpapír-tranzakciós adók (részvények, kötvények, derivatívok adásvételének adója),

2. deviza-tranzakciós adók (elterjedt nevén Tobin-adó),

3. forrásbevonást terhelő adók (pl. tőkeemelést, kötvénykibocsátást terhelő adók),

4. banki tranzakciós adók (a cikkünkben kiemelten tárgyalt adók),

5. biztosítási díjbevétel-adók (pl. a Magyarországon tavaly bevezetett baleseti adó),

6. ingatlan-tranzakciós, vagyon-átruházási adók, illetékek

7. pénzügyi szolgáltatások áfája.

A fentiek közül a banki tranzakciós adó tekinthető a legkevésbé elterjedt megoldásnak. Az Európai Unió országai nem alkalmazzák, és bár demokrata képviselők javaslatot tettek rá, az USA-ban is azonnal elvetették az ötletét. Mivel nem hozzáadott-érték típusú és nem is visszaigényelhető az adó, nem áfáról beszélünk, az EU áfa-szabályai (legalábbis a pénzügyi szolgáltatások áfa-terhelését tiltók) sem vonatkoznak rá. Magyar adószakértők megosztottak a tekintetben, pusztán konzultációs kötelezettség hárulna Magyarországra a bevezetésével kapcsolatban, vagy egyenesen ellentmondana az uniós jognak. Az EU szabályozása mindenesetre nem ebbe az irányba halad, a banki tranzakciós adó ötlete a jelek szerint Európában komolyan fel sem merült. Az EU-ban ehelyett egy gyakran Tobin-adóként emlegetett, de valójában James Tobin Nobel-díjas közgazdász eredeti javaslatával ellentétben nem az azonnali devizaműveleteket, hanem értékpapír-tranzakciókat terhelő adó bevezetését tervezik. Az elképzelések szerint 0,1 százalékos adóval terhelnék a részvény- és kötvénypiaci műveleteket, a derivatívokra pedig 0,01 százalékos adót vetnének ki. Az EU 2013-tól 57 milliárd eurós bevételt remél az új adótól, ám több tagállam (leginkább a londoni pénzügyi központ érdekeit képviselő Nagy-Britannia) ellenkezése miatt kicsi a valószínűsége, hogy az EU minden tagállamában bevezetik. Ettől még az alábbi táblázatnak megfelelően több országban is létezik érékpapír-tranzakciós adó, Franciaországban pedig még idén a szélesebb körű bevezetését tervezik. Ez azonban ugyancsak nem a mindennapi banki tranzakciókat érintené. A legismertebb értékpapír-tranzakciós adó egyébként az 1984-ben bevezetett 0,5%-os, majd 1986-tól 1%-os svéd részvénytranzakciós, majd 1989-től alacsonyabb kulccsal működő kötvénytranzakciós adó volt. Az adó drámai hatásokkal járt: az opciós piac eltűnt, a piaci forgalom töredékére esett, illetve Londonba vándorolt. Az adó jóval kevesebb bevételt hozott a reméltnél, így 1991-ben teljesen el is törölték.

E tranzakciós adókhoz képest a banki tranzakciós adó leginkább abban tér el, hogy nem a lakosság és a vállalatok által csak kis arányban végzett értékpapír-műveleteket, hanem a mindennapi tevékenység részét képező pénzügyi szolgáltatásokat adóztatja meg, szintén forgalomarányosan. Egyelőre nem világos, pontosan mely pénzügyi szolgáltatások esnének Magyarországon ebbe a körbe, a betéti és hiteltranzakciók azonban (csakúgy, mint Argentínában) valószínűleg ide tartoznának.

Sok hátrány, kevés előny

Költségvetés: megéri bevezetni?

A legnagyobb jelentőségre költségvetési szempontból Argentínában tett szert az adónem. 2008-ban az argentin adóbevételek 7,15%-a jött a pénzügyi tranzakciók megadóztatásából, és egy friss adatközlés szerint idén februárban is a bevételek 6,8%-a származott belőle, tehát itt viszonylag stabil adóbevételnek tekinthető. Az adó kéz a kézben jár a válsággal, bevezetése mellett kirívó költségvetési nehézségek idején döntött Argentína mellett a többi latin-amerikai állam is. A legutóbbi nagyobb bevezetési hullám a 2000-es évek elején, a térség pénzügyi válsága idején söpört át a kontinensen. Több országban az első adandó alkalommal megszüntették az adót (hogy aztán néhol ismét bevezessék), és általában korszerűbb forgalmi adók kivetésével pótolták a megszüntetés miatt kieső adóbevételeket. Latin-Amerika számára elvileg egy nagy előnye lett volna az adónak: az adóhatóságok a pénzügyi tranzakciók nyomon követésével hatékonyabban tudtak volna szembeszállni a feketegazdasággal, a nagy volumenű adóelkerülés miatt azonban ez általában nem így sikerült.

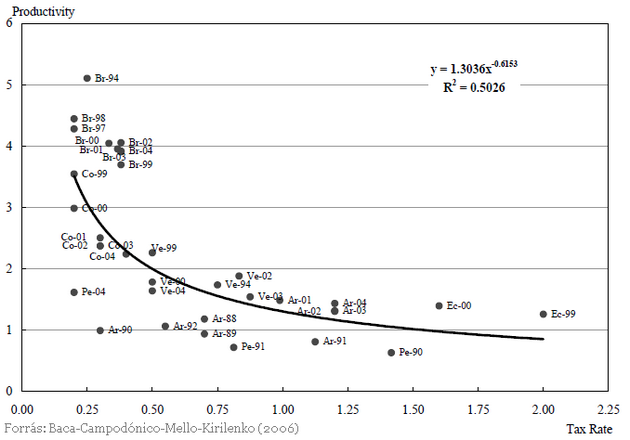

Az adó költségvetési megítélhetősének egyik fontos tényezője az adóeredményesség (tax productivity). Ez alatt az adónemből befolyó bevételek GDP-hez mért arányának és az adó standard kulcsának hányadosát értjük, amivel legjobban az adó költségvetési "sikerének" időbeni alakulását mérhetjük. A latin-amerikai tapasztalatok szerint Argentínában, Brazíliában és Peruban stabil maradt a mutató az adó élettartama alatt, Bolívia, Kolumbia és Venezuela esetében azonban jelentősen csökkent. Utóbbinak két fő magyarázata lehet: 1. csökkent a pénzügyi közvetítőrendszer szerepe (dezintermediáció), 2. nőtt az adóelkerülés. A két tényező persze szoros összefüggésben áll egymással.

Annál nagyobb eredményességgel működik az adó, minél kisebb adókulccsal terhelik az adóalapot - mutatják Baca-Campodónico-Mello-Kirilenko (2006) számításai. Így például Brazíliában magasabb, Peruban alacsonyabb volt a vizsgált időszakban az adóeredményesség. Az alacsonyabb kulcsok mellett ez a pénzügyi közvetítés erősségével is magyarázható: minél nagyobb szerepet tölt be a bankszektor az adó bevezetésekor a pénzügyi tranzakciók lebonyolításában, annál nehezebben kerülhető meg a pénzügyi szektor, és annál nagyobbak az adóelkerülést megnehezítő tényezők. Több latin-amerikai országot magába foglaló ökonometriai vizsgálatuk alapján ugyanakkor a szerzők megállapították: az adóból befolyó bevételek fix adókulcsok mellett átlagosan csökkentek. 0,2%-os adókulcs mellett például a második évben 9%-kal alacsonyabb az adóbevétel, mint az első évben, 0,3%-os adókulcs mellett viszont már 30%-os a csökkenés.

Egy ennél talán még fontosabb szempontot sem szabad figyelmen kívül hagyni. Isaias Coelho (2009) hivatkozik Albuquerque (2001) tanulmányára, mely szerint a banki tranzakciós adó a finanszírozási költségek általános emelkedése (lásd lentebb) miatt kisebb bevétellel jár, mint amekkora kamatkiadás-növekedést az állam számára okoz. A hatás természetesen az adó konkrét megjelenési formájától erőteljesen függ, mindenesetre a jelenség kockázata komoly.

Tranzakciós adó a bankközi piacon: Kolumbia esete

Kolumbia volt talán az egyetlen ország, ahol a bankközi hitelpiacra is kivetették a banki tranzakciós adót. Itt a standard 0,2%-os kulccsal szemben 1998 decemberében először egy 0,12%-os adókulcsot alkalmaztak, a következő hónapban azonban egységesítették az ügyfél-tranzakciókat terhelő kulccsal. A bankközi tranzakciós adó mindössze két évig élt: 2000 decemberében megszüntették, mondván, rendkívül kedvezőtlen hatásai voltak a bankközi piacra. Az adatok azt mutatják, ebben lehet valami: 1999 február utolsó hetében még 218 milliárd peso, május első hetében viszont közel tizede, már csak 21 milliárd peso volt a kolumbiai bankközi hitelpiac forgalma. A jegybank 1999 augusztusában végül beavatkozott, pótolva valamelyest a bankközi piac likviditáshiányát. Bár több helyen elrettentő példaként emlegetik ebből a szempontból az országot, Coelho-Ebrill-Summers (2001) tanulmányából kiderül: Kolumbia esetében valóban negatívan hatott a bankközi piacra a tranzakciós adó bevezetése, csakhogy a dél-amerikai ország akkor már egy komoly bankválság kellős közepén volt. Ez már hónapokkal a tranzakciós adó bevezetése előtt megindította a bankközi forgalom visszaesést, amit már csak súlyosbítani tudott az adó.

Gazdasági következmények

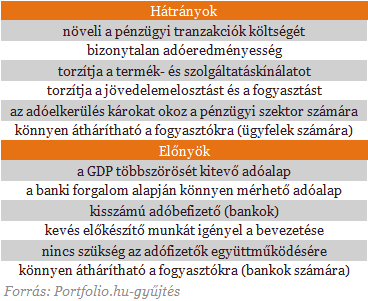

Míg a banki tranzakciós adó pozitív hatásai kizárólag költségvetésiek (ráadásul mint láttuk, nem is meggyőzőek), a negatív hatások a teljes gazdaságban szétterülnek. Számos empirikus kutatás alátámasztja az adónem alábbi, elméletileg is jól megfogható hátrányait:

1. Minél több termelési-elosztási fázison esik át egy termék, annál inkább növeli a fogyasztói árát, az egyszerűbb előállítású termékek felé torzítva a fogyasztási szerkezetet is. Brazíliában a fentiek miatt az adó jóléti költségét a belőle befolyó adóbevétel 13%-ára, a GDP 0,2%-ára becsülték.

2. a vállalatokat vertikális integrációra ösztönzi, vagyis egyre több tranzakciót a pénzügyi szektor megkerülésével, "házon belül", magasabb költséggel bonyolítanak (ha ettől csökkennének a költségek, már korábban éltek volna ezzel). A magasabb előállítási költségek pedig nem csak a belföldi árakat, de az export versenyképességét is rontja.

3. Az adó növeli a bankok által bonyolított pénzügyi tranzakciók költségeit, így nő a költségesebb készpénz-használat és adóterhet nem viselő megtakarítási formák aránya (portfólió-reallokáció). Kolumbiában például 1999 és 2002 között 46%-ról 66%-ra nőtt a készpénz-állomány/monetáris bázis arány. Argentínában 2001 és 2004 között - miután ismét bevezették az adót - a bankszámla-forgalom 76%-kal csökkent, Peruban 2004-ben a betétállomány/GDP arány 24%-ról 21%-ra apadt. Bár nem közvetlenül értékpapír-tranzakciós adóról van szó, a részvénypiacon is komoly negatív hatásai lehetnek: Brazíliában 1997 és 2002 között a részvénypiaci forgalom eséséből 19%-ot tulajdonítottak az adó hatásának.

4. Kamattorzító hatás: az empirikus eredmények szerint a betéti kamatokat csökkenti, a hitelkamatokat növeli, összességében pedig a bankszektor nettó kamatbevételeit, és ezáltal profitabilitását is csökkenti az adó. Ez a hatás akkor is működik, ha az adóterhet közvetlenül és 100%-ban a pénzügyi szektor ügyfelei viselik: a dezintermediáció miatt ugyanis romlik a pénzügyi szektor eredményessége, mely kihatással van a kamatokra. Az adó jogalap lehet a bankok számára a meglévő hitelállomány kamatszintjének emelésére akár Magyarországon is.

5. Regresszív jövedelem-elosztó hatás: két fő ok miatt a kisebb jövedelemmel rendelkező állampolgárok arányosan magasabb adót fizetnek: 1. a banki tranzakciós forgalom (a megtakarítási portfólió reallokációját figyelembe nem véve) annál nagyobb, minél magasabb a fogyasztásra fordított jövedelem vagy vagyon aránya, 2. a tehetősebbek több lehetőséggel rendelkeznek az adó akár belföldi, akár külföldi megkerülésére.

Összességében kijelenthetjük, hogy a banki tranzakciós adó előnyei forgalmi adó jellegéből adódnak és többnyire csak a beszedhetőségére összpontosulnak, legnagyobb hátrányai viszont szorosan kapcsolódnak ahhoz, hogy a tőkét adóztatja, így a teljes nemzetgazdaságban súlyos torzulásokat okozhat.

Konklúzió

A lakosság és a vállalatok mindennapi banki műveleteit érintő tranzakciós adó merőben más adó, mint azok, amelyeket az Európai Unióban már alkalmaznak, illetve bevezetni terveznek. Szerteágazó, negatív gazdasági hatásai miatt nem véletlen, hogy pusztán bevételnövelő célzattal, válságkezelés jelleggel vezette be néhány feltörekvő ország, hogy aztán többségük le is mondjon róla. Jogilag talán igen, gazdaságilag azonban semmiképp sem EU-konform adóról van szó, potenciális gazdasági-társadalmi költségei ugyanis megengedhetetlenül nagyok is lehetnek. Csak hab a tortán, hogy általában az adóból származó költségvetési bevételek sem alakulnak megbízhatóan, az adóelkerülés aránya nagyon magas.

forrás :http://www.portfolio.hu/vallalatok/penzugy/a_vilag_tuloldalarol_vette_uj_adootletet_a_kormany.166096-2.html

ezt is muszáj idézni: http://www.fidesz.hu/index.php?Cikk=116012

ezt sem árt ha átnézed : http://magyarido.blog.hu/2010/05/16/de_vajon_erno_e_az_orban_a_vagy_a_kotcse_a_forradalom_a_nemzeti_egyuttmukodes_rendszere_es_a_burkina?utm_source=mandiner&utm_medium=link&utm_campaign=mandiner_201204